O que é um processo de fusão e aquisição?

A expressão fusões e aquisições (M&A) refere-se à consolidação de várias entidades empresariais e ativos por meio de uma série de transações financeiras. O processo de fusão e aquisição inclui todas as etapas envolvidas na fusão ou aquisição de uma empresa, do início ao fim. Isso inclui todas as atividades de planejamento, pesquisa, diligência prévia, encerramento e implementação, que discutiremos detalhadamente neste artigo.

Motivações e considerações para uma negociação de M&A

As empresas optam por uma fusão ou aquisição por vários motivos – mais comumente para alcançar economias de escopo ou escala, diversificar, transferir recursos ou vender um produto ou serviço diferente para um cliente existente. Outras motivações incluem unir produtos comuns (que geralmente têm desempenho em diferentes mercados), ganhar participação de mercado ou, no caso da M&A internacional, entrar em um mercado externo.

Para obter mais informações sobre as motivações e estratégias por trás da M&A, leia este artigo.

Considerações para a execução da M&A

Você deve considerar muitos fatores ao decidir não apenas se optará por uma fusão ou aquisição, mas também como executará a negociação. A M&A pode ser um processo extremamente trabalhoso e complicado; portanto, certifique-se de dedicar tempo e recursos adequados e explorar o seguinte:

- Financiamento da negociação: você escolherá uma negociação de ações ou ativos? Além disso, pense nos custos adicionais como implicações fiscais (que serão diferentes com base no tipo de negociação que você escolhe), despesas de capital, proporções comparativas e custos de substituição.

- Licitantes concorrentes: como comprador, não pressuponha que você é a única parte interessada na empresa-alvo. Como empresa-alvo, você deve explorar várias ofertas em vez de aceitar a primeira opção.

- Data de encerramento da meta: mantenha o foco no seu cronograma ideal. A negociação inevitavelmente levará mais tempo do que você prevê, mas o acompanhamento com um cronograma geral pode ajudar a acelerar os processos e limitar a paralisação. Cada parte também deve estar ciente do cronograma da outra.

- Condições do mercado: forças externas, como tendências no mercado de produtos (ou na economia mais ampla), sem dúvida afetarão o sucesso de uma fusão ou aquisição. Reserve um tempo para as previsões de produtos e do mercado – e consulte especialistas externos quando necessário – para melhorar suas chances de executar uma negociação válida e financeiramente valiosa.

- Leis: entenda as leis corporativas e antitruste relevantes, bem como as regulamentações de valores mobiliários, ao elaborar sua negociação de M&A. Além disso, esteja ciente de quaisquer acordos de exclusividade conforme você avança no processo.

Quanto tempo leva o processo de M&A?

A duração do processo de M&A pode levar de seis meses a vários anos, dependendo da complexidade da negociação. Embora possa ser útil elaborar um cronograma e estabelecer uma data de encerramento para fins de acompanhamento, entenda que os atrasos são inevitáveis e, portanto, inclua tempo para mudanças.

Funções e responsabilidades no processo de M&A

A maioria das fusões e aquisições envolve uma lista padrão de personagens. Abaixo está uma lista das funções e responsabilidades essenciais em uma negociação típica de M&A:

- CEO: basicamente, o CEO aprova a negociação e é responsável por tomar a decisão com base nos riscos e recompensas demonstrados.

- CFO: o CFO é sem dúvida um dos participantes mais essenciais em qualquer negociação de M&A. O CFO é responsável por avaliar os riscos financeiros, os passivos e as recompensas da negociação, gerenciar o processo de diligência prévia e relatar essas informações ao CEO.

- Consultor externo: muitas empresas envolvem um consultor terceirizado para ajudar nos processos de diligência prévia e avaliação. Uma avaliação externa pode remover qualquer viés emocional da equação, para que você possa encarar os números objetivamente.

- Banqueiros de investimento: na M&A, os banqueiros de investimento atuam como consultores financeiros e representam o comprador ou o vendedor durante o processo.

- Jurídico: a maioria das empresas busca ajuda jurídica externa para orientações ao longo da negociação e para garantir a conformidade com todos os parâmetros legais.

Os benefícios da M&A

Quando você executa uma fusão ou aquisição de maneira estratégica e inteligente, melhora a posição competitiva da sua empresa no mercado e melhora seu crédito financeiro. Além disso, a M&A permite que você melhore os relacionamentos comerciais, expanda sua oferta de produtos e serviços, aumente o reconhecimento da marca e aumente a capacidade por um custo menor.

Quais são as etapas de um processo de fusão e aquisição?

Nesta seção, fornecemos um passo a passo com as etapas fundamentais do processo de M&A para as partes de compra e venda.

Para obter ajuda adicional para navegar no processo de M&A, você pode encontrar 20 dos mais úteis modelos de fusão e aquisição – que incluem tudo, desde o planejamento e a avaliação até a integração – neste artigo.

Etapas na parte de compra de uma M&A

- Desenvolva uma estratégia de aquisição. A primeira coisa que um comprador precisa fazer é formular a estratégia sobre como a aquisição será feita. Defina o que espera realizar comprando outra empresa e leve em consideração as condições atuais do mercado, sua posição financeira e projeções futuras.

- Defina os critérios de pesquisa de M&A. Depois de definir as metas da M&A, trace um perfil de sua fusão ou aquisição ideal. O que essa empresa deve fornecer? Considere o tamanho da empresa, a posição financeira (margens de lucro), produtos ou serviços oferecidos, base de clientes, cultura e quaisquer outros fatores pertinentes à sua posição como comprador. Você examinará adicionalmente todos esses fatores durante as fases de avaliação e diligência prévia, mas é importante definir critérios gerais no início, para não perder tempo com candidatos abaixo do ideal.

- Procure empresas-alvo em potencial. Depois de definir seus critérios, você pode iniciar a busca por empresas ideais. Nessa fase, com as informações disponíveis, você deve realizar uma breve avaliação das empresas-alvo em potencial.

- Inicie o planejamento da aquisição. Agora é a hora de fazer o contato inicial com seus candidatos (normalmente apenas um ou dois). Como comprador, você deve enviar uma carta de intenção (LOI) ou teaser, na qual expressa o interesse em prosseguir com uma fusão ou aquisição e fornece um resumo da negociação proposta. (Neste momento, qualquer proposta deve ser de alto nível, pois está sujeita a alterações). Além de iniciar a conversa com a empresa-alvo, o envio de uma LOI também é uma boa maneira de obter mais das informações que você usará na avaliação.

- Realize a avaliação. Essa é uma das etapas mais essenciais no processo de M&A. Aqui, a empresa-alvo fornece ao comprador informações importantes sobre o negócio, ou seja, financeiras, para que o comprador possa avaliar seu valor, tanto como uma empresa independente quanto como uma possível fusão ou aquisição. Além da análise financeira, você também deve considerar a cultura adequada, condições externas que possam afetar o sucesso da negociação, o tempo e outras formas de sinergia. Idealmente, você deve produzir vários modelos de avaliação que podem ajudar a decidir se deve ou não optar pela negociação. É comum contratar advogados externos para realizar (ou auxiliar) na avaliação.

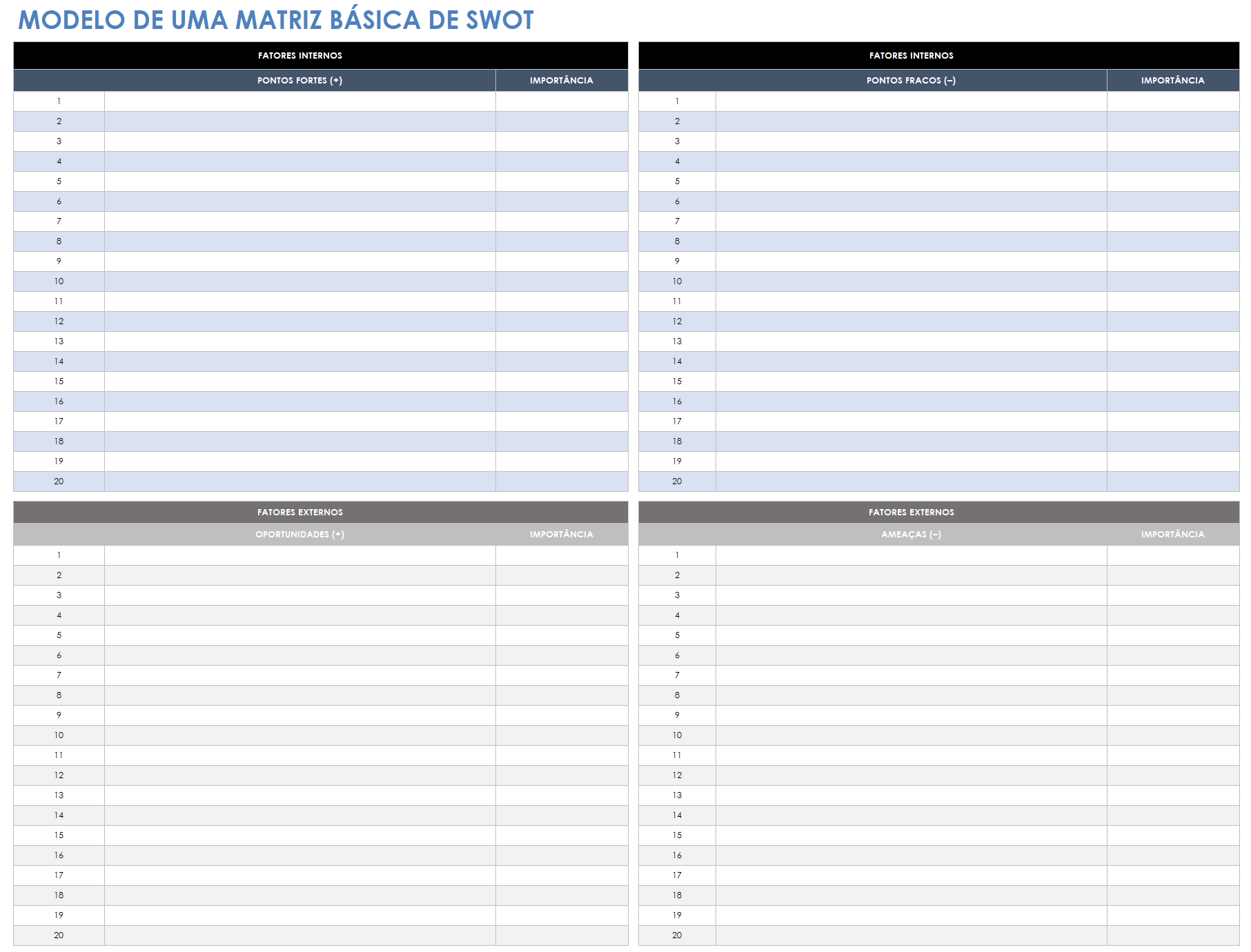

Você também pode pensar em fazer uma análise SWOT (pontos fortes, pontos fracos, oportunidades e ameaças) sobre a empresa-alvo. Use o modelo básico de análise SWOT abaixo para documentar todos os fatores que afetam sua decisão; e encontre modelos de análise SWOT mais personalizados aqui.

Baixar o modelo de matriz básica de SWOT

- Negocie e assine a negociação. Este é o momento em que você faz a chamada de "prosseguir/não prosseguir". Use os produtos dos modelos de avaliação para criar uma negociação inicial e, em seguida, apresente-a à empresa-alvo. Em seguida, você entrará em um período de ajustes; a negociação é finalizada assim que ambas as partes concordarem e a assinarem.

- Faça a diligência prévia. Na M&A, diligência prévia refere-se às avaliações realizadas para garantir que cada detalhe esteja em ordem, antes de finalizar uma transação. Nessa fase, o comprador deve criar a modelagem financeira e a análise operacional, além de avaliar a cultura adequada das duas empresas. A LOI deve fornecer uma estimativa do cronograma da diligência prévia (normalmente 30 a 60 dias), mas ele variará dependendo da empresa. Para começar, confira esta lista abrangente de modelos gratuitos de diligência prévia.

- Crie os contratos de compra e venda. Depois de concluir a diligência prévia – supondo que você não tenha descoberto nenhum problema importante – você escreve os contratos finais de compra e venda, incluindo o tipo de contrato de compra que está celebrando (isto é, uma venda de ações ou ativos). Uma vez que todas as partes relevantes assinem esses contratos, a negociação é considerada fechada.

- Crie a estratégia final de financiamento. Embora você já tenha feito análises e criado uma estratégia em relação às finanças neste momento, você ainda pode ter que fazer ajustes quando os contratos finais de compra e venda forem assinados.

- Inicie a integração. Depois de finalizar a negociação, você pode começar o trabalho de integração das duas empresas. Isso requer planejamento em todas as frentes – finanças, estrutura organizacional, funções e responsabilidades, cultura etc. – e é um esforço constante que você deve monitorar e avaliar continuamente por muitos meses (e até anos) nos últimos anos.

Etapas na parte de venda de uma M&A

É proveitoso organizar os processos da parte de venda em fases maiores:

Fase 1: Preparar-se para a venda

- Defina a estratégia. como vendedor, você deve conhecer suas metas ao entrar em uma possível venda – mesmo que no fim não seja adquirido. A equipe executiva, juntamente com qualquer advogado externo que você solicitar, deve definir os objetivos da venda e identificar os compradores (ou as qualidades de compradores) ideais. Seja realista e permita que as decisões financeiras e de mercado da empresa ajudem a direcionar a estratégia.

- Compile os materiais. Depois de se comprometer com a venda, você precisa fazer um kit abrangente que apresente formalmente sua empresa aos compradores potenciais. Se você estiver trabalhando com banqueiros de investimento na venda, eles prepararão um memorando de informações confidenciais (CIM), um documento de mais de 50 páginas que inclui informações sobre as finanças, posição de mercado e produtos e serviços da empresa. (Um CIM também é chamado de memorando de oferta ou memorando de informações.) Você pode extrair informações do CIM para criar partes mais curtas da documentação, como um teaser, materiais de marketing ou um plano de marketing executivo, que você pode compartilhar com os compradores potenciais.

Fase 2: Fazer as rodadas de licitação

- Faça contato com os compradores. isso pode acontecer de duas maneiras: o comprador contata você ou você o contata. Faça uma seleção estratégica – é claro que você quer fazer contato com mais de um comprador em potencial, mas não se sobrecarregue com opções nem perca tempo com candidatos improváveis.

- Receba as ofertas iniciais. Depois de fazer contato inicial e os compradores potenciais analisarem seus materiais, você começará a receber ofertas. Não se contente com a primeira oferta e use de astúcia ao fornecer informações mais detalhadas aos licitantes neste momento.

- Encontre-se com os licitantes interessados. Faça reuniões da gerência com os licitantes interessados para saber mais sobre as intenções, necessidades e ofertas propostas dessas empresas.

- Receba a LOI: aqueles que ainda estiverem interessados enviarão uma carta de intenção, na qual expressam explicitamente o interesse em prosseguir com uma fusão ou aquisição e fornecem um resumo da negociação proposta. Você pode receber várias LOIs de diferentes licitantes.

Fase 3: Negociar

- Negocie com todos os compradores que enviarem ofertas. Depois de receber ofertas de todas as empresas interessadas, negocie. Consulte a intenção estratégica que você estabeleceu no início do processo e solicite conhecimentos externos. Além disso, a essa altura, certifique-se de ter todas as informações financeiras disponíveis, caso você avance com uma negociação.

- Elabore o contrato definitivo. Compradores e vendedores trabalham juntos para elaborar uma negociação final.

- Celebre um acordo de exclusividade. Agora há uma vinculação a uma negociação exclusiva com o comprador – você não pode prosseguir em novos ajustes nem sondar o interesse de outros compradores em potencial.

- Ajude a facilitar a diligência prévia do comprador. Pode levar mais de dois meses para o comprador concluir as respectivas avaliações de diligência prévia, mas você, como vendedor, pode ajudar a acelerar o processo. Prepare toda a documentação com antecedência e mantenha contato estreito durante todo o processo, para que você possa lidar rapidamente com os problemas à medida que eles surgem.

- Obtenha a aprovação final do conselho. Quando o comprador concluir a diligência prévia e planejar avançar, solicite a aprovação final do conselho.

- Assine o contrato definitivo. Depois de assinar o contrato final, a negociação é fechada – você se fundiu ou foi adquirido por outra empresa, e a integração começa.

O que é uma carta de processo de M&A?

Também conhecida como carta de processo de licitação ou carta de procedimento da oferta, uma carta de processo de M&A acompanha o memorando de informações confidenciais (CIM) em uma licitação de M&A. A carta do processo normalmente fornece informações sobre o cronograma, instruções e informações de contato da M&A para toda a comunicação futura, bem como quaisquer termos que os licitantes devem incluir se fizerem uma oferta.

Melhores práticas de M&A

A M&A é um processo complicado que se baseia em análises profundas, atenção aos detalhes e compromisso. A seguir está uma lista de melhores práticas adicionais, em ordem cronológica aproximada:

Para a parte de compra:

- Aborde diplomaticamente a empresa-alvo. Entenda a posição da empresa antes de iniciar o contato e seja sensível à forma como sua oferta pode ser recebida.

- Encontre e retenha lideranças/consultores experientes.

- Mantenha um foco atento na cultura – desde o primeiro contato até a integração.

- Desenvolva confiança entre o intermediário e o vendedor (se você estiver usando um consultor terceirizado ou uma equipe jurídica). Mantenha a comunicação aberta entre todas as partes durante todo o processo.

- Crie um plano de transição, para que você não prossiga para a integração cegamente.

- Monitore continuamente o sucesso da fusão ou aquisição ao longo do tempo.

Para a parte de venda:

- Não aceite impulsivamente a primeira oferta. Saiba a força de sua posição e envolva consultores externos se você precisar de ajuda com essa análise.

- Encontre e retenha lideranças/consultores experientes que tenham seus melhores interesses em mente.

- Envolva-se em conversas com compradores do mundo real em vez de depender de análises. Isso fortalecerá sua posição e conhecimento; também apresentará uma oportunidade para reforçar os relacionamentos comerciais.

- Traga vários compradores para o processo para aumentar o valor.

Ao longo do processo, os problemas devem surgir tanto na parte de compra quanto na de venda. Ambas as partes devem resistir à vontade de se tornar muito emocionais ou se apegar a altos e baixos – em vez disso, peça ajuda quando precisar e mantenha uma comunicação aberta e honesta.

Depois de progredir para a fase de integração, certifique-se de fazer análises periódicas sobre pessoal, produtos e operações. A integração bem-sucedida depende de prestar atenção continuamente ao que está e não está funcionando e encontrar maneiras de se comprometer, em vez de definir regras duras e rápidas sobre como a empresa continuará como uma entidade.

O papel da automação na M&A

Software automatizado pode ser útil para o processo de M&A de várias maneiras, incluindo o seguinte:

- Um software automatizado pode ajudar no gerenciamento: programação, cronograma, colaboração etc.

- Um software automatizado pode ajudar na transferência/integração de dados.